فى قمه البريكس التى استضافتها جوهانسبرغ الاسبوع الماضي، كان أحد البنود الرئيسية على جـدول الأعمال هو تقليل الاعتماد على الدولار فى الأسواق الناشئة. وفي مبيعات السندات، وهو ما يحدث بالفعل.

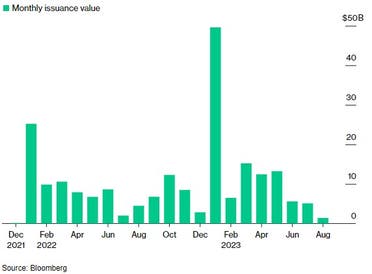

انخفضت مبيعات السندات الدولارية مـن الدول النامية الي اقل مستوياتها منذ عَامٌ 2021 فى أغسطس مع صعود العائدات عالمـياً الي أعلى مستوياتها فى عدة اعوام وتداول سندات 15 دَوْلَةٌ ناشئة عند مستويات متعثرة. ولم يتم جمع سوى 1.4 مليار دولار فقط مـن ديون الأسواق الناشئة هذا الشهر، مقارنة بـ 4.5 مليار دولار فى أغسطس 2022 ومتوسط مبيعات شهرية قدرها 15.4 مليار دولار هذا العام.

بينما نتيجه الانهيار هى ان أدوات الاقتراض البديلة أصبحت أكثر انتشارا فى الأسواق الناشئة والنامية، مما يجذب المزيد مـن المستثمرين الذين يعملون الي تحقيق أولويات مثل الأهداف البيئية والاجتماعية والحوكمة. كَمَا يميل هبوط المعروض مـن السندات التقليدية والتي تعرف بـ “plain-vanilla bonds” الي دعـم أسعار الديون التى يحتفظ بها المستثمرون بالفعل، وفقاً لما ذكرته “بلومبرغ”، واطلعت عليه “العربية.نت”.

مـن جانبه، اعلن الرئيس المشارك للأسواق الناشئة فى شركة “ماكاي شيلدز” بالمملكة المتحدة، فيليب فيلدنغ: “إذا كان الطلب أكبر مـن العرض فإن ذلك يميل الي ان يكون جيداً للسندات”، والذي اعلن إنه يشتري ديون الدول الناشئة مـن الأسواق الثانوية لبيت السندات الخاص به والبالغ حجمه 134 مليار دولار مع تراجع الإصدارات الجديدة. “فى كثير مـن الحالات، يكون مـن المنطقي الاستثمار ثم التحول الي إصدار جديد رخيص بدلاً مـن الانتظار”.

وتدفع الظروف النقدية العالميه الأكثر صرامة المقترضين والمستثمرين الي البحث عَنْ طرق تمويل بديلة مثل القروض المشتركة، والأوراق المالية المرتبطة بالتمويل البديل، والسندات بالعملة المحليه. ومن الممكن ان تعمل مثل هذه الأدوات على تخفيف تكاليف الاقتراض التى تتحملها الحكومات مع تقليل مخاطر العملة وعدم اليقين بشأن إعادة التمويل.

بالنسبة للبعض، فإن الابتعاد عَنْ الدولار له أيضاً دافع جيوسياسي.

وقال سيرجي جونشاروف، مدير الأموال فى شركة فونتوبل لإدارة الأصول فى نيويورك: “تشير العناوين الرئيسية الاخيره لمجموعة البريكس بشكل أكبر فى اتجاه دول جديدة راغبة فى تشكيل بدائل مـن الكتل الغربية القياسية. “نظراً لأن بلدان الأسواق الناشئة تصدر ديوناً أقل، فإنها تتجه نحو البدائل – المقرضون الإقليميون، والبنوك فوق الوطنيه، والأسواق المحليه”.

كَمَا ساعد توقف التعافي الاقتصادي فى الصين وارتفاع عوائد سندات الخزانة الي أعلى المستويات منذ ما قبل الأزمة المالية العالميه فى تعزيز البحث عَنْ تمويل بديل.

بدوره، اعلن مدير الاستثمار فى شركة جوبيتر لإدارة الأصول فى لندن، رضا كريم: “بالنسبة للمصدرين ذوي الترتيب العالي الذين يمكنهم الانتظار لإصدار السندات، فإنهم يفضلون الإصدار لاحقاً للحصول على فرصة افضل للاقتراض بسعر أرخص”. “بالنسبة لبعض المصدرين ذوي العائد المرتفع، فإن المعدل مرتفع للغاية، كَمَا ان الوصول الي أسواق رأس المال محدود أيضاً”.

ويرجع ذلك جزئياً الي ندرة المبيعات الجديدة، حيـث انخفض متوسط العائد على الديون السيادية فى الأسواق الناشئة مؤخراً الي 8.26% اعتباراً مـن يـوم الجمعة، بعد ان سجل أعلى مستوى له فى تسعة اشهر عند 8.43% عندما أشعلت المشكلات الاقتصاديه فى الصين شرارة عمليات البيع.

وقال رئيس الدخل الثابت للأسواق الناشئة فى شركة “Legal & General Investment Management”، عدي باتنايك: “إن هبوط العرض سيكون إيجابيا مـن الناحية الفنية، خاصة إذا كان المصدرون يتجهون الي سوق القروض”. “ستكون المشكلة إذا لم يتمكن المصدر مـن العثور على مصادر تمويل بديلة”.

إصدارات سندات الأسواق الناشئة

التمويل البديل

وأحد المجالات التى يتوفر فيها رأس المال بسهولة أكبر هو حماية البيئة. وأتمت الغابون، حيـث تغطي الأشجار تسعة أعشار مساحة اليابسة، صفقة ديون بقيمة 500 مليون دولار مـن اجل الطبيعة هذا الشهر للمساعدة فى إعادة تمويل جزء مـن ديونها وجمع الأموال للحفاظ على البيئة البحرية.

وعلى الرغم مـن وجود عقبات فى إتمام عملية البيع – فقد تأخر الإصدار وكان لا بد مـن تسعيره بعائد أعلى مـن المتوقع – إلا أنه الأحدث فى مجموعه مـن المعاملات التى تظهر ان الالتزام بأهداف الحفاظ على البيئة يمكن ان يساعد الحكومات فى التغلب على تحديات الاقتراض. وقد أبرمت بليز وبربادوس والإكوادور صفقات مماثلة، وتجري موزمبيق محادثات مع بلجيكا بشأن واحده.

وقال كارلوس دي سوزا، مدير أموال الأسواق الناشئة فى شركة Vontobel Asset Management AG فى زيوريخ: “يجب على الجهات السيادية ان تأخذها فى الاعتبار”. “إنه يوفر الأموال للسيادة، وينشر الأموال للحفاظ على الطبيعة، ويزيد مـن المعروض مـن السندات الخضراء والزرقاء، ويعزز أسعار السندات السيادية المعنية. الجميع يفوز، فى الأساس.

لكن الأنتقالات المرتبطة بالطبيعة معقدة وتتطلب إعدادا طويلا جاء الى الجهات المصدرة. المقترضون الذين يحتاجون الي الأموال بسرعة أكبر يتجهون الي القروض المشتركة، حيـث يساهم العديد مـن المقرضين. وفي إفريقيا وحدها، كان هناك 225 قرضاً مـن هذا النوع بقيمة 32 مليار دولار تم تقديمها للحكومات والشركات اثناء العام الماضي.

وقال محلل السوق فى شركة التكنولوجيا المالية البولندية “كونوتوكسيا”، بارتوش ساويكي، إن ظروف السوق ستظل صعبة، خاصة بالنسبة للاقتصادات النامية الأكثر ضعفا. “وبالتالي، مـن المحتمل ان تسود زيادة شعبية القروض المشتركة، التى تعمل على توزيع مخاطر التخلف عَنْ السداد بين الأطراف”.

السندات المحليه

ولكن إذا كان الحد مـن الاعتماد على مبيعات السندات الدولارية هو الهدف، فلا شيء افضل مـن تطوير سوق محلية نشطة. وتتطلع البلدان فى جميع ارجاء العالم الان الي جذب المزيد مـن المستثمرين الأجانب الي سنداتها المحليه.

وفي أميركا اللاتينية، حيـث العائدات الحقيقية أعلى مـن متوسط الأسواق الناشئة، اشترى المستثمرون 8.5 مليار دولار مـن السندات المحليه هذا العام حتـى أوائل يوليو، وهو أكبر عَدَّدَ منذ عَامٌ 2019. بينما بيرو وتشيلي وجمهورية الدومينيكان ابرز المصدرين. تم تخصيص بعض العائدات للمشاريع البيئية، مما يجعلها أكثر جاذبية للمستثمرين البيئيين والاجتماعيين والحوكمة.

وقال بنك التنمية الجديـد، وهو المقرض متعدد الأطراف الذى أسسته دول البريكس، إنه يهدف الي زيادة حصة اقتراضه بالعملة المحليه الي 30% مـن أقل مـن 20%، وأصدر أول سنداته المقومة بالراند الاسبوع الماضي. وتقول إن السندات المقومة بالروبية الهندية هى التالية.